「初心者が資産運用はじめるなら、何をしていいのかさっぱりわからない」

「ドルコスト平均法って聞いたことあるけれどメリットは?」

「大きな失敗はせずにコツコツ運用していきたい」

これから将来に向けて資産運用をはじめていきたいけれど、どのようにしていいのかわからないとお悩みではないでしょうか?

そこでよく耳にする「初心者はドルコスト平均法が良いかも」といった言葉。

ですが「そもそもドルコスト平均法ってなに?」や「初心者に向いている投資方法とは?」と疑問に思うのではないでしょうか?

そもそも投資初心者が、投資のプロを抜きさり勝つことは現実的に無理があるでしょう。そこで、コツコツ積み上げる方法としてドルコスト平均法が出てくるのです。

本記事ではこれから投資をはじめる方に、ドルコスト平均法についての詳細や投資初心者がなぜドルコスト平均法を知っておく必要があるのか。などを解説していきます。

最後まで記事を読んでいただけると、これから資産運用をはじめる方にとって、一つの方法論が見えてきますよ。

menu

ドルコスト平均法とは

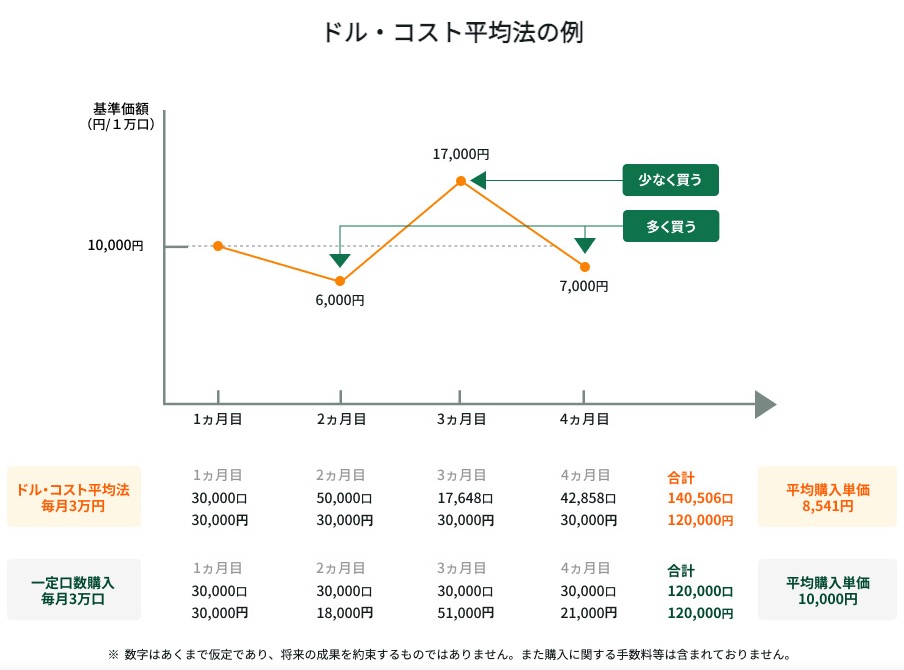

ドルコスト平均法とは、株や投資信託、外貨取引などの金融商品を決めて同じ銘柄を毎週や毎月といった一定期間に一定額ずつ購入するだけの投資方法です。

市場の動向に左右されず、ひたすら同じ銘柄を一定期間一定額購入する方法のため、短期的に大きく稼ぐのではなく長期的にコツコツ積み立てる投資となります。

(出典:三井住友銀行)

毎月一定の購入金額を保つことで、市場の動向次第では価格が安い時は多く購入ができて、価格が高騰している時は購入を控えることになる投資方法です。

一方、価格ではなく購入する数(口数)を一定にしてしまうと、毎回違った購入金額になるため、購入額のトータルでみるとドルコスト平均法とは総額に違いがでる可能性があります。

ドルコスト平均法とは、平均購入単価を均一にする効果が期待できるため、長期運用には有効な手段といえるのです。

なぜ投資初心者にドルコスト平均法がオススメなのか?

ドルコスト平均法が初心者にオススメの理由はズバリ「市場を予想しない」ことです。株価や為替がどのように変化していくかなどは、プロであっても予想はむずかしいのです。

なぜなら、投資のプロであっても偶然ではない高い確率で予想できる理由に情報優位性があります。プロは市場ではまだ出回ってはいない最先端の情報を独自入手し精査して運用しているのです。

そのため、プロにしか集まらない情報を分析しているわけですから、初心者であれば細かな市場予想はぜず「予測能力がないとあらかじめ決めた上で」ドルコスト平均法でコツコツ投資した方が無難といえるでしょう。

ではそのほかになぜドルコスト平均法がオススメなのか、3つに分けて紹介します。

1,市場は誰にも予測ができないから

投資のプロであっても勝てるときもあれば負けるときもあります。なぜなら、「市場の予測は誰にもできない」からです。

市場はさまざまな要因で簡単に変動します。

よくいわれる要因として、価格変動する材料がないのにもかかわらず、わずかな価格変動を皆が察知して市場自体を動かしてしまう「ノイズ」があります。

この「ノイズ」が原因とされる「ノイズトレード」は、株価や為替、不動産になると誰にも予想ができません。

また、過去にあった情報をもとに作成した〇〇理論や証券アナリストのような予想家であれば、現時点においては大体正しい価格になっていますが、投資におけるノイズなどの変数は大きく今後の「予想」は極めて困難です。

また、初心者が変に予想や予測をしてしまうと、投資方法を混乱させてしまう要因にもなります。

投資タイミングを一定にしてさらには投資先を分散させるドルコスト平均法は、初心者にとって向いている投資法となるのです。

2,初心者が情報をいち早くつかむのはむずかしい

ドルコスト平均法であれば「予想しないこと」に尽きるため、個人投資家は向いているといえるでしょう。なぜなら、先述したとおり株価や為替は誰にも予想や予測ができないためです。

それは専門家であっても例外ではありません。しかしながら、証券アナリストのような専門家が活躍している理由として、偶然よりも高い確率で予想できる分析能力と情報収集能力があります。

実際プロが活躍できる理由としては「わずかな差」でしのぎをけずり活躍しています。そのわずかな差とは「情報の優位性」です。

また個人投資家に多い癖としていわれるのが「高値掴み」です。

「高値掴み」とは市場がかなり上がりきってから買い始めてしまい、購入した途端に市場が下がってしまうケースを指します。

ベストな購入タイミングは市場が上がり始めたときであり、それには事前に高い確率で予想できる「情報の優位性」が必要なのです。

市場が上がってきたときに購入する動きがはやい順としては

- 外国人投資家

- 日本人法人投資家

- 日本人個人投資家

といった順番となり、個人投資家が参入する頃にはブームがすでに終わっていることすらあるのです。

そのため、上がり下がりも予想せず、情報優位性に限りがある個人投資家にとって、ドルコスト平均法は大きな意味を成すでしょう。

また、ドルコスト平均法であれば自然に次のような購入方法になっているのです。

相場が一時的に下がりすぎている→多く購入する

相場が一時的に上がりすぎている→控えめに購入する

以上のように理想の運用ができるのもドルコスト平均法の特徴といえます。

3,初心者はアクティブ投資で勝つのは困難である

投資には「アクティブ投資」と「パッシブ投資」があります。

まず、「アクティブ投資」とは、銘柄や売買のタイミングを自分で常時チェックする投資方法です。

一方「パッシブ投資」とは、売買のタイミングを分散して自分では判断しないようにする投資方法を指します。

「アクティブ投資」の方は当たれば大きく儲けられるエキサイティングな要素があります。

そのため「自分は儲かる」「儲かる自分を信じている」などの感覚が後押しすることから、ある意味ギャンブルに近い性質があるといえるでしょう。

アクティブ投資で勝つ要素としては、一般的な投資家よりも「良質な情報や高いスキル」があるときに勝てるときとされています。

証券アナリストがトレンドや分析、予測を立てていても、少し勝てるか勝てないかのレベルとされているほど投資予測はむずかしいのです。

そのため、初心者がアクティブ投資で当たる要因としてはラッキーパンチでしか言いようがありません。

また、「パッシブ投資」は地味であり投資している感覚が薄いため、どうしても「アクティブ投資」に魅力を感じてしまいます。

しかし、金融商品もビジネスですから、射幸心をくすぐるようなアクティブ投資はどうしても目立ってしまうでしょう。

どうしても「アクティブ投資」をするならば次のようなことに気をつけましょう。

- 資産の一部で運用する

- 投資先を5つ多くて20ぐらいに分散する

- 購入する銘柄などは業種やカテゴリーに偏りがないこと

などに気をつけるべきといえます。

このように投資初心者にとって「アクティブ投資」は、リスクが高くスキルも必要なため勝つことは困難です。

ドルコスト平均法に向いている人・向かない人の特徴とは

投資初心者にはドルコスト平均法がオススメと紹介しましたが、人によって向き不向きがあるように、万人に向いている投資法ではありません。

人によって向き不向きがありますから、結果的にどちらがご自身にとって合っているのか判断してみると面白いと思います。

| ドルコスト平均法の向き不向きの特徴 | |

|---|---|

| 向いている人 |

|

| 向いていない人 |

|

ドルコスト平均法に向いている人

上記で紹介したようにドルコスト平均法に向いている人は、投機ではなく投資としてコツコツ運用していく人に向いています。

そのため、最大のドローダウンが50%を超えることがありませんから、気づいたら上がっていたり下がっていたりするため、リスクに気を取られることが少なくなるでしょう。

コツコツ投資していくスタイルのドルコスト平均法ですから、資産が一気に増えることがなく、年金の積み立てのように資産が5倍や10倍になることもありません。

また、ボーナスなどまとまったお金が入っても、5回~6回に分けてのんびり投資しますから、直感とはずれた数字をコツコツ追い続けることが好きな方にも向いています。

このように、コツコツ堅実に資産を増やしていきたい方にとっては、ドルコスト平均法は向いているといえるでしょう。

ドルコスト平均法に向いていない人

ドルコスト平均法は中長期的な投資方法です。そのため、未来に投資するより今すぐ大きく結果を残したい方には不向きといえるでしょう。

すぐに結果を残したいと思うため、毎月のコツコツ投資がわずらわしいと思う上、場合によっては投資額が「減ること」に耐えられないでしょう。

そのため、現在の利得が重要であることから、パチンコ屋さんや競馬屋さん、宝くじなどを好む傾向があるようです。

このように、ドルコスト平均法はこれまでの経験や気質で決まるため、全ての方に適した投資とはいえないのです。

ドルコスト平均法でなにを買えばいい?

ドルコスト平均法でいざ資産運用をしていこうと決意したとき、何を買えばいいのか迷ってしまうでしょう。

結論からいいますと「予想しなくていいもの」と「どこまでリスクが取れる」かで決まります。

リスクを減らす投資方法ですから個別銘柄ではなく、分散投資の「インデックス」が良いでしょう。

しかしながらインデックス投資とはいえ、多くの種類があります。ざっくりと分けると

メモ

- 国内株式

- 世界株式

- 国内債券

- 世界債券

- 新興国債券

- 新興国株式

- 国内不動産投資信託

- 国際不動産投資信託

- コモディティ

これらを組み合わせて運用していくのです。それぞれ1万円ほどから投資できますから、7種類であれば月々7万円の運用となります。

また値動きが大きい順に並べると

- 株式

- 不動産投資信託

- 債券

となり国別でみると

- 新興国

- 世界

- 日本

の順になります。

ここでポイントになるのが

- 手数料が0%のものか

- 信託手数料は0,2%~0,8%に収まっているか

- インデックスの捕捉率は十分確保しているか

毎月手数料がかかるものはやめておき、信託報酬において超過収益は年間数%ですから信託報酬に1%でもかかると投資の意味が成り立ちません。

また、インデックス投信でもコンピュータープログラムに誤差が出るものもあるため、インデックスがしっかり追いかけられる捕捉率もチェックしておきたいものです。

それでもむずかしいと感じる場合には、バランス型といわれるオーダーメイドもあります。

0,6%~0,8%の信託報酬がかかってしまいますが、1万円から始められる魅力があるため、まずはこちらから慣れておくのも一つの方法といえるでしょう。

将来お金の不安に悩むあなたへ資産運用を10万円からはじめる初心者投資法

-

-

オススメ記事将来お金の不安に悩むあなたへ資産運用を10万円からはじめる初心者投資法

続きを見る

オンライン証券がオススメのわけ

最近では当たり前なオンライン投資。今から資産運用をはじめるにもオンライン投資がオススメです。

なぜなら、オンライン以外では手数料が高くなるからです。

ドルコスト平均法は小さな利益で儲けるのが基本になるため、そこに人が介入すると、人件費として取られてしまいます。

オンラインで口座開設は今では簡単にできるため、ぜひオンラインから始めてみましょう。

売るベストタイミングとは?

コツコツ投資を続けていくと悩むのは「いつ売るべきか」です。

結論からいえば

「Buy&Hold」

すぐにお金が必要でない限り放っておくことです。

「持っているだけって、値下がりしたらもったいない!」と心配してしまう気持ちになりますが、残念ながら過去の値動きを予想して利益を獲得する方法はありません。

チャートをみたり、SNSで情報をみたりしてもこれらは「ノイズ」となる情報のため株価に影響は及ぼさないのです。

市場に影響がある要因は

- 企業の業績予想

- 業績予想の達成具合

- 原油価格

- 為替ルート

などの「シグナル」と呼ばれるものです。

これらの情報はインサイダーでない限り先行して取得はできませんし、インサイダー取引は違法とされています。

さらに、個人レベルでこのような情報をプロでもある投資家より先に入手するのは不可能です。

個人投資家で多いのは売り急ぐ傾向があるため、利益の波があるのに売り急いでしまい、結果的に上昇相場を逃してしまう傾向があります。

また一方で、個人が下落相場に耐えきれず損切り目的で売ってしまった直後、実は下落のタイミングが底値であるケースも多々あるのです。

過去のチャートから未来を読み解くのは不可能であることから、持っているだけで損をしてしまうことは限りなく少ないため、基本的には「Buy&Hold」が無難といえるでしょう。

どうしても売る場合は必要な金額を必要なだけ切り崩す

投資をして積み立てていても学資や結婚資金、住宅ローンなどまとまったお金が必要になり、場合によっては投資を切り崩す必要があるでしょう。

そこで意識したいのが「必要な金額分だけ切り崩す」ことです。

必要以上に売ってしまい利益が確定すると、課税対象になりガッツリと税金で持っていかれます。

またその際、口座のやりとりを一般口座にしてしまうと、利益や損失についてご自身で確定申告する必要があります。

そのため、「特定口座」でやりとりをすると確定申告は証券会社が代行してくれるためとても便利です。

また、売るタイミングも重要です。資金が必要で売るときは複数回に分けておこなうことがとても重要となります。

なぜなら、コツコツ貯めた利益が、その瞬間の相場次第ではすべて失うことになりかねないからです。

資金が必要で売るときは、必要な分を数回に分けて売ることがとても大切となります。

投資の敵は手数料と税金

投資で1番の敵となるのが「手数料と税金」です。

先述でお伝えしたとおり、売るとは税金もかかり資金が減ることですから不利な状況になります。

また、手数料は無いに越したことはありませんから、0%や信託報酬でも0,2%~0,8%におさえたいものです。

そのほかに、損失が出ているものから売ると、税金がかからないことも知っておきましょう。

個人投資で手数料と税金に立ち向かうためにも、「月額いくらまで積み立てられるのか」「買値から何%の下落まで耐えられるのか」を考えておくことがとても重要になります。

まとめ

市場に左右されず、ひたすら一定の金額で一定の銘柄を購入するドルコスト平均法。

投資のプロでさえ、市場を読み解き勝ち続けることは不可能である投資の世界です。

これから資産運用に参入する初心者の方にとって、ドルコスト平均法はむずかしい市場予想が不要である上、増える減るなど一喜一憂せずに冷静に投資ができる方法でもあります。

長期的視点が必要ではあるものの、銀行にお金を眠らせておくのではなく、コツコツお金に働いてもらうドルコスト平均法を、これからの投資方法として検討してみるのもいいかもしれません。